房价上涨压力大于下降

时间:2010-10-25 09:28来源:中国规划网 作者:韩令国

|

|

|

|

|

既09年实施4万亿救市计划与全年新增信贷9.6万亿之后,房地产价格就一路高涨,最终09年全国新建商品住宅价格涨幅高达50%以上,部分新建商品住房价格涨幅竟高达120%以上,京沪穗深等地的房价收入比一举超过18:1、27:1、30:1以上,最高地区房价收入比超过36:1甚至更高,商品住房的租售比也飞速增长至40-50:1以上,部分楼盘的租售比超过55:1甚至更高,不仅引发了资产泡沫,还导致了民怨沸腾,怨声载道。

09年底,受资产价格上涨过快影响,中央政府终止了09年对房地产业执行的宽松刺激政策,并相继在4月份出台了《国10条》等一系列调控政策,但是,随着09年新增贷款与4万亿投资及2010年前三季度6.30万亿新增信贷所造成的流动性推动,截止2010年9月末,杭州、北京、温州、深圳、上海等地房价依旧一路高歌,其中仅杭州一地截止8月份房价涨幅就高达47%以上,其余城市房价涨幅均高于20%以上,严重高于GDP与人均收入增长速度,让中央政府以遏制房价上涨过快为目标的调控再次沦为空调。

在这样的情况下,中央政府针对部分城市房价上涨过快难以遏制现象,出台了9.29新政,以临时限购为行政调控手段,对十几个城市进行房地产二次调控,对部分房价上涨过快城市的楼市成交量起到了遏制作用,继而遏制住部分城市房价上涨过快势头。但随之而来的问题再次凸现,就是仅凭限购与较小的房产税税率想要抽去这些城市房价上涨的动力,从任何角度衡量都难有成效。

基于上述原因,政府在探寻遏制通胀工具的同时,抛出了上调商业银行存贷款基准金利率的利器,以加息0.25%来试探调节金融杠杆对通胀与房地产业的影响,主要目的是在制造一个调控预期,给市场传递一个或许将面临严厉调控的信号。因此,一线城市房地产市场再次遭遇需求者心理预期变化的重创,在成交量顿时萎缩之外,还出现了小规模的退房现象。许多专家以此为据,推测出房价下降的趋势,但事实上房价真的那么容易一调控就会下降吗?

回顾最近几年的商业银行利率变化与房地产调控可见,此前每次央行调整存贷款基准金利率都是以0.27%为量化标准,无论是加息还是减息,从未低过0.27%这个数字,而这一次偏偏以0.25%这个幅度调整,只能视作为一次小的试探… …此外,房地产调控了近十年,除却07年连续6次加息打垮过楼市外,每一次调控造成的结果都是房价暴涨,这一次房地产调控,尽管号称是史上最严厉的调控,但是在货币政策没有太大变化下能否成功暂时尚难定论。

翻开历史,07年全国商品住房价格暴涨三倍,中央为了尽快平抑房价,连续6次加息,随后07年下半年房价暴跌,08年全年楼市低迷,房价开始逐月向下走低,如果当时坚持调控,也不会出现今天这个局面。

但是,受美国两房导演的次贷所影响,08底我国沿海城市出口业一片萧条,近一半出口企业面临倒闭,仅有20%出口企业生产,还有20%出口型企业处于半生产状态,截止12月末就出现2000万农民工失业返乡的现象,以出口导向作为支撑的经济陷入低迷。08年中旬,在政治局高层莅临沿海城市亲自调研经济后,酝酿出08年底开始实施的救市计划,除去09年的十大产业振兴计划外,将房地产彻底推到了拉动经济的支柱地位之上,因此,在09年出口倒托GDP增长4.15%后腿的情况下,全年经济依旧实现了9.1%的高速增长,当然,伴随而来的高房价同时也成为未来经济、稳定的最大杀手,但是不能否认的是,当前政府所要的经济,除却出口拉动外,无论是投资还是消费,都已经牢牢的系在房地产上,如果政府不放弃经济增长8%以上的目标,根本无力调控房地产业。

在这一轮史上最严厉的房地产调控口号下我们可以看到,因人民币汇率问题所引发的贸易战正在不断演变,如果人民币不能依照美欧等国期望快速升值,比08年经济危机导致出口业低迷更为残酷的贸易战就会打响,即使中国有能力力促出口业良好发展,伴随而来的也只能是外汇储备的高速增长,而每增加1美元的外汇储备,央行就要按照当前1:6.7左右的汇率比例向市场增发6.7元人民币进行对冲,以避免人民币快速升值,这就导致输入型通胀不断加强。数据显示,2000年末我国外汇储备为不到1千655.74亿美元,广义货币供应量(m2)余额为13.5万亿,当时GDP为8.94万亿,2009年末,我国外汇储备达到了2.3991万亿美元,广义货币供应量(m2)余额为61万亿,GDP仅为34.05万亿,经济增长9.1%,而截止到2010年三季度,外汇储备总量已经高达2.648万亿美元,广义货币供应量(m2)余额为69.63万亿。由此可见,只要外汇储备增长,市场上的流动性就会不断增强,另外,在政府急需经济增长的情况下,地方政府也会利用融资平台不断地将流动性引导到市场之中。流动性不断加强对于大宗商品与资产价格来讲,唯一能起到的作用就是推动价格上涨。

由上面的数据看,是在09年国民生产总值GDP仅为34.05万亿,而广义货币供应量达到61万亿的情况下推高了09年的房价,而2010年的广义货币供应量至少会达到71万亿左右,GDP即使能够保持在10%的增长,也不会超过37.6万亿,市场上只有不足40万亿的商品却有70多万亿的流动性,物价上涨压力可想而知,而在中央政府上调通胀率为3.5%的目标下,即便央行上调了商业银行存贷款基准金利率0.25个百分点,一年期固定存款利率也只不过为2.50%,与3.5%的通胀率相比还是等于负利率,如果按上午数据的真是通胀率计算,存款跑不过通胀的真相更是难以掩盖,那么手中持有大量资金的人会选择将货币资产置入银行寻求保值吗?答案是显然不能。

当然,在这样的压力下政府可以继续加息收回流动性,但是刚刚恢复的出口业就会因此受到重创,截至目前为止,沿海出口型企业的平均利率只有3-5%,如果加息到3%就会出现出口企业倒闭现象,届时将要面临的是房地产价格尚未打压下去,出口经济就被误伤,政府只能再次加大出口退税的补偿幅度,继而再次陷入贸易保护战争中的不利地位,结果是,出口额未恢复多少,对其它国家居民的消费补贴却增长了一筹,而这部分补贴所用的钱,又将全部来自于其他产业,产业结构问题会再次向高度畸形发展。最终,十二五规划内所提及的所有改革与转型都将成为空谈。所以,由此推测,政府短期内很难有连续大幅加息的举动,即使是连续加息,也不会在一年内加息超过1%,一旦商业银行1年期存款基准金利率高于3.5%,出口导向型经济就会彻底破灭,伴随而来的只有失业潮和经济低迷。

除此之外,在经济结构转型尚未形成之前,投资、出口、与消费这三驾马车中最起作用的依旧是投资,而自从94年分税制之后,在财政与投资建设上,一直是中央拿得多干得少,地方政府拿得少干得多,今天的房价之高也有很大成分是来源于地方政府的财政压力,只要中央政府向地方要经济增长指标,地方政府就无法放弃土地财政,如果这种趋势不改,高房价就会成为一个死结,即使有临时性政策打压下去,随着地方政府财政压力的增强也会逐渐反弹上来。

(责任编辑:杨宇飞)

|

------分隔线----------------------------

“文化的力量,无处不在”新时代融合发展颁奖

更新:2024-05-12

“文化的力量,无处不在”新时代融合发展颁奖

更新:2024-05-12

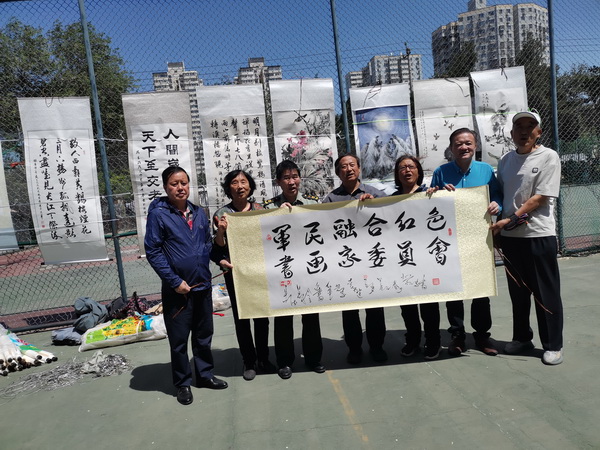

举办国防教育书画展,传承红色基因,激发爱国

更新:2024-05-12

举办国防教育书画展,传承红色基因,激发爱国

更新:2024-05-12

《通意——奇石与水墨对话作品展》在北京太和

更新:2024-05-12

《通意——奇石与水墨对话作品展》在北京太和

更新:2024-05-12

世界孤独症关注日光明慈善在行动

更新:2024-04-01

世界孤独症关注日光明慈善在行动

更新:2024-04-01

曲靖马龙:“四个聚焦”推进铸牢中华民族共同

更新:2024-04-01

曲靖马龙:“四个聚焦”推进铸牢中华民族共同

更新:2024-04-01